株の注文方法には、株価を指定しない成行(なりゆき)注文と株価を指定する指値(さしね)注文があります。

成行注文は「株価を指定しないかわりに、今すぐ取引を成立させたいとき」に使います。一方、指値注文は「今すぐ取引が成立しなくてもいいので、希望の株価で取引したいとき」に使います。

また、これら以外の注文方法に逆指値注文があります。逆指値注文は、株式投資初心者にとっては少し難しい注文方法です。ただ、その特徴を理解することで、株価の思わぬ暴騰や暴落などに対処できるようになります。

株式投資で失敗しないためにも、各注文方法のメリット・デメリットを理解しておくことはとても大切です。そこで今回は、成行注文、指値注文、逆指値注文の特徴について具体例を交えて解説していきます。この内容を理解することで、どういった局面でどの注文方法を選べば良いかわかるようになるはずです。

板(注文状況)の読み方

注文方法の解説に入る前に、まずは注文状況を確認する方法について説明しておきます。

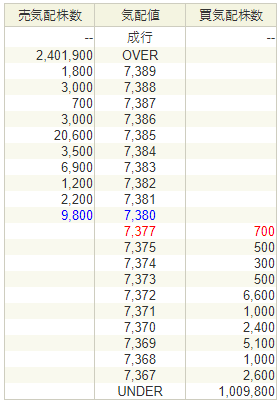

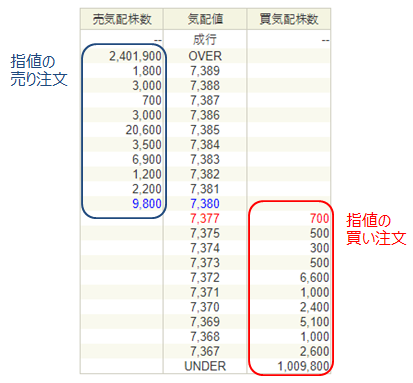

下の図はトヨタ自動車(銘柄コード:7203)のある時点の注文状況です。このように、投資家の注文状況をリアルタイムで確認できる一覧のことを板(または板情報)といいます。

板(板情報)は、ネット証券を使えばインターネット上でリアルタイムで見ることができます。まずは板の読み方を確認しておきましょう。

板の真ん中の数字は、実際に注文が出されている株価を示しています。この株価のことを気配値(けはいね)といいます。そして、左側がその株価での売り注文の数(売り気配株数)、右側がその株価での買い注文の数(買い気配株数)を表しています。

この板では、7,380円以上で複数の売り注文、7,377円以下で複数の買い注文が入っています。そして、売り注文と買い注文の数を比較すると、売り注文の方が買い注文より多いことがわかります。このことから、「トヨタ株を買いたい人よりも売りたい人のほうが多い」ということが読み取れます。

また、売り注文と買い注文の境目を見てみましょう。すると、「7,380円で9,800株の売り注文」と「7,377円で700株の買い注文」のところが境目であることがわかります。このことから、リアルタイムの株価は7,377~7,380円の間であると予想できます(実際には7,379円でした)。

今回はこのトヨタ自動車株の板を使って、各注文方法について説明していきます。

成行注文の特徴

成行注文は「何円でもいいから、とにかくすぐに取引を成立させたいとき」に使います。成行で発注するとすぐに約定(やくじょう:取引が成立すること)するため、成行注文の注文数は板からは見えません。

また、成行で発注するともっとも有利な株価で約定します。例えば、上の板のときに成行注文を出すと、通常は以下の株価で約定することになります。

- 成行で買い注文 → 7,380円で買える

- 成行で売り注文 → 7,377円で売れる

ただし、注文状況は常に変動しています。7,380円で買えると思って成行買い注文を出しても、その直前に他の人が7,380円で9,800株を買ってしまったら、約定価格は7,381円になります。

極端なことをいうと、自分よりも先に他の人が成行で1,000,000株という大量の買い注文を出していたら、思わぬ高値で掴んでしまうことになります。

このような可能性があるため、成行で買い注文をするときは「買付余力」が多めに必要になります。買付余力とは、株を購入するために必要な現金のことです。つまり、現金にある程度余裕がないと成行の買い注文は出せないのです。

具体的にはストップ高(1日の株価変動幅の上限)の値段でも買えるくらいの買付余力が必要になります。今回のトヨタ株の場合だと、株価が8,800円くらいでも買えるほどの買付余力が必要になるでしょう。

| 成行注文のメリット | ・約定させやすい ・約定までの時間が短い |

|---|---|

| 成行注文のデメリット | ・思わぬ高値で買ったり、安値で売ったりしてしまうことがある ・買い注文の場合は、買付余力が多めに必要 |

指値注文の特徴

指値注文は「希望の価格で取引したいとき」に使います。例えば、「株価がもうちょっと下がったら買いたい」とか「株価がもうちょっと上がったら売りたい」といった場合に使える注文方法です。

また先ほど、「成行注文の注文数は板に表示されない」と述べました。いいかえると、板に表示されているのはすべて指値注文というわけです。

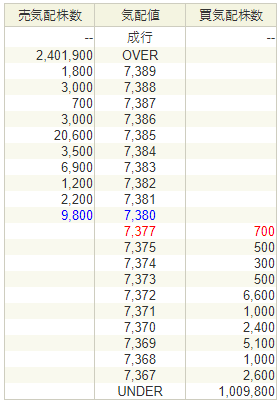

指値で発注するときは「株価」と「株数」を指定することになります。「トヨタ株の現在の株価は7,379円だけど、7,370円になったら200株買いたい」と思ったら、7,370円で200株の指値買い注文を出します。このように発注すると、「7,370円」の欄にある「2,400」という数値は「2,600」に変わります。

ただし、株価が7,370円まで下がらないと(=7,370円で売りたい人が出てこないと)約定することはありません。

このように、指値注文には「価格を指定できるが、必ずしも約定するとは限らない」という成行注文と正反対の特徴があります。

また、指値注文では「注文を出す期間」を指定することができます。例えば、私が使っているSBI証券の場合は発注日を含め15営業日先まで、GMOクリック証券の場合は1ヶ月先まで注文を出し続けることができます。そのため、発注した日に約定しなかったとしても、翌日以降に約定する場合があります。

| 指値注文のメリット | ・希望の価格で約定できる ・期間を指定できるので、毎日注文を出しなおす必要がない |

|---|---|

| 指値注文のデメリット | ・株価が希望の価格にならなかったら約定しない |

ちなみに、私が株を買うときは、注文期間を最長にして指値注文をすることが多いです。もちろん約定しないこともありますが、その場合は「この銘柄とは縁がなかった」と割り切って考えるようにしています。

逆指値注文の特徴

株式投資初心者にとって一番難しいのが逆指値注文です。

逆指値注文は「株価が指定した価格に達したら自動的に注文が入る」という注文方法です。常に注文を出しているわけではなく、「株価が指定した価格になること」が発注のきっかけとなります。

逆指値注文は「①株価が急落して損失が大きくなる前に損切りしたいとき」や「②株価が急騰していて乗り遅れたくないとき」にとても役立ちます。わかりにくいと思うので、以下の具体例で確認してみましょう。

なお、具体例では①についてのみ詳しく解説します。②は①の逆パターンなので、概要のみ説明します。

株価が急落して損失が大きくなる前に損切りしたいとき

仮に、上の板が13:00頃の注文状況を表していたとしましょう。そして、トヨタ自動車の決算発表が13:30に予定されていたとします。通常、決算発表の内容が予想以上に悪ければ株価は急落します。

リアルタイムで株価を確認できる人であれば、株価が急落してもすぐに売りさばいて損失を小さくできるでしょう。ところが、サラリーマンのようにリアルタイムで株価を確認できない人はそういうわけにいきません。

「お昼休みの時点では株価は7,379円だったのに、仕事が終わって確認したら、株価は6,500円まで下がっていた! 損失が大きくなる前に売りたかった。。」ということもあり得るのです。そうならないように対処できるのが逆指値注文です。

逆指値注文では、「株価が7,300円以下になった時点で成行売り」のように注文を出します。「7,300円以下になった時点で」というふうに発注するきっかけとなる金額をあらかじめ指定するのが特徴的です。また、今回は「成行き売り」と書きましたが、指値売りでも構いません。

仮に、「株価が7,300円以下になった時点で成行売り」と注文しておけば、株価が急落しても7,290円くらいで売却できます。リアルタイムで株価を確認できなくても、損失が大きくなる前に売りさばくことができるのです。

指値注文との違い

ここまで読んだ人の中には、「そんな面倒なことをせずに、お昼休みに7,290円で指値売り注文を出しておけばいいのでは?」と思う人がいるかもしれません。

しかし、お昼休みの時点では株価は7,379円でした。その時点で7,290円の指値売り注文を出すと、すぐに売却されてしまいます。決算発表の内容が良くて株価が暴騰してもあとの祭りです。

このように、指値注文や成り行き注文では、発注するとすぐに注文状況に反映されてしまいます。一方、逆指値注文の場合は、「指定した株価になるまでは発注しない」という大きな特徴があるのです。この違いをしっかりと理解しておいてください。

また通常、指値で売り注文を出すときは、「今より株価が上がったら売りたい(=儲けたい)」と考えています。一方、逆指値注文では、「指定した株価よりさらに値下がりする前に売りたい(=損失をできるだけ小さくしたい)」と考えて注文を出します。

単純にいうと、指値注文では「株価が上がったら売り」、逆指値注文では「株価が下がったら売り」なのです。このように、逆指値注文は指値注文と反対の考え方をするので、逆指値注文という名前がついているのです。

株価が急騰していて乗り遅れたくないとき

「株価が急騰していて乗り遅れたくないとき」にも逆指値注文は役立ちます。上記のパターンとはまったく逆のパターンになります。

株価は、節目となる価格(上場来の最高値など)を超えると、そのままの勢いで上昇を続けることがあります。このとき、逆指値注文を使って、「過去の最高値(例えば8,000円)を超えた時点で成行買い」というふうに注文を出すことができるのです。

指値注文の場合は通常「株価が下がったら買い」ですが、逆指値注文では「株価が上がったら買い」となるのです。ちなみに、このように株価の勢いに合わせて株を買うことを順張り(トレンドフォロー)といいます。

ここまで述べてきたように、逆指値注文は「株価が急落して損失が大きくなる前に損切りしたいとき」や「株価が急騰していて乗り遅れたくないとき(順張りしたいとき)」に役立つ注文方法です。また、指値注文と同じように期間を指定することも可能です。

| 逆指値注文のメリット | ・株価の急騰や急落に対応できる ・期間を指定できるので、毎日注文を出しなおす必要がない |

|---|---|

| 逆指値注文のデメリット | ・特になし |

注文の執行条件

上述のとおり、指定した「株価」が発注のきっかけになるのが逆指値注文でした。

ただ、「株価」ではなく「時間帯」を発注のきっかけにして注文を出すことも可能です。具体的には、証券取引所の取引開始直後(寄り付き)や取引終了間際(引け)を指定して発注することができるのです。このように、寄り付きや引けを指定することを注文の「執行条件」といいます。

執行条件には下記のようなものがあります。ただ、私は10年以上株式投資をやっていますが、これらの執行条件を指定したことは一度もありません。

| 寄成 | 寄り付きで成行発注 |

|---|---|

| 寄指 | 寄り付きで指値発注 |

| 引成 | 引けで成行発注 |

| 引指 | 引けで指値発注 |

| 指成 | 引けまでは指値注文。約定しなかった場合は、引けで成行に変更される |

| 不成 | 指成と同じ |

また、「複数注文」と呼ばれるOCO(One Cancels the Other)注文を出せる証券会社もあります。2つの注文を同時に出して、一方の注文が成立すると、もう一方の注文が自動的にキャンセルされるのです。

「利益確定のための指値注文」と「損切りのための逆指値注文」を同時に出す場合などに使えます。ただ、上記の執行条件と同じく、私自身はOCO注文を試したことはありません。

| OCO | 「指値注文と逆指値注文」のように複数の注文を同時に出すこと。 |

|---|

まとめ

- 成行注文には「株価を指定できないが、すぐに約定できる」という特徴がある。株価を指定できないため、思わぬ高値で買ったり、思わぬ安値で売ったりしてしまうリスクがある。

- 指値注文には「株価を指定できるが、約定できるとは限らない」という特徴がある。

- 逆指値注文には「リアルタイムで株価を確認できなくても、株価の急騰や急落に対応できる」という特徴がある。

今回は株の注文方法について詳しく解説してきました。成行注文の場合は、思わぬ株価で売買してしまうリスクがあります。そのため、「どうしてもすぐに約定したい」というとき以外は、成行注文は避けましょう。また、逆指値注文をうまく使うことで、損失を小さくできることも覚えておいてください。