投資信託を買うときは、中身を理解するために交付目論見書(投資信託の説明書)を確認しなければなりません。そして、交付目論見書の1~2ページ目あたりを見ると、下図のように、「投資形態:ファミリーファンド」と記載されていることがあります。

また、ファミリーファンドによく似た名前の「ファンド・オブ・ファンズ」と書かれていることもあります。

それでは、「ファミリーファンド」や「ファンド・オブ・ファンズ」とはいったいどのような投資形態なのでしょうか?

今回は、ファミリーファンドとファンド・オブ・ファンズについて解説していきます。数多くの投資信託で、これらの投資形態が採用されているので、それぞれの特徴をしっかりと理解しておきましょう。

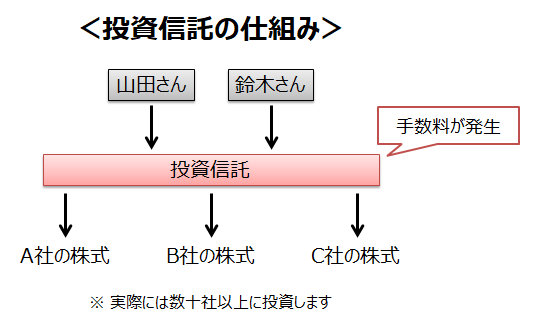

投資信託の仕組み

ファミリーファンド方式やファンド・オブ・ファンズ方式の説明をする前に、まずは投資信託の仕組みを復習しておきましょう。

投資信託とは、「投資のプロ(ファンドマネージャー)にお金を預けて、資産運用をお任せする金融商品」です。

例えば、「米国株式を投資対象とする投資信託」があったとします。この投資信託を買った人は、投資信託を介してアメリカの複数の株式に投資することになるのです。

投資信託は便利な金融商品ですが、投資信託を買うときに販売手数料がかかります(販売手数料が無料のものもあります)。また、プロに運用を任せるので、その分の手数料(信託報酬)が発生します。これらの手数料が投資信託の販売会社(証券会社など)や運用会社の収益源となるのです。

このように、「投資信託=手数料を支払ってプロに運用を任せる金融商品」と理解しておいてください。

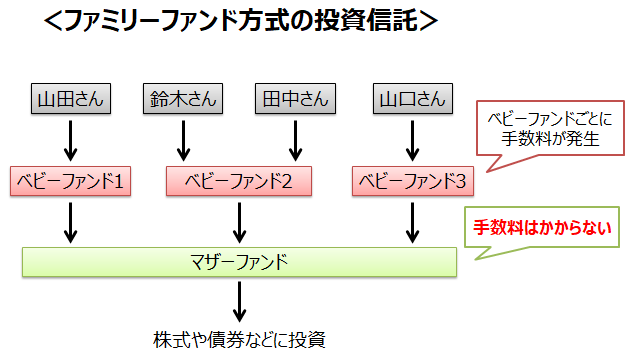

ファミリーファンド方式とは

ファミリーファンド方式とは、「複数の投資信託(ベビーファンド)で集めたお金をまとめて一つの投資信託(マザーファンド)に投資する」という方式です。”Family Fund”の頭文字をとって、「FF方式」と呼ばれることもあります。

複数の投資信託のお金をまとめるので、運用資金はかなり大きな規模になります。そうすることで、マザーファンドでは効率のよい運用ができるようになります。

このように、「運用資金の規模を大きくして効率よく運用できる」ということがファミリーファンド方式のメリットです。

また、ファミリーファンド方式の場合、ベビーファンドとマザーファンドは必ず同じ運用会社の商品でなければなりません。そのため、運用会社は運用の全体像を正確に把握することができます。

また、手数料はベビーファンドだけでしか発生しません。マザーファンドから別途手数料を徴収されることはないので、手数料が割高になることはありません。

これらの特徴はファンド・オブ・ファンズとは大きく異なります。後述のファンド・オブ・ファンズの特徴と対比しながら理解しておきましょう。

- 運用資金の規模を大きくすることで、効率のよい運用ができる

- ベビーファンドとマザーファンドは同じ運用会社の商品なので、運用の全体像を把握しやすい

- 手数料は割高にならない

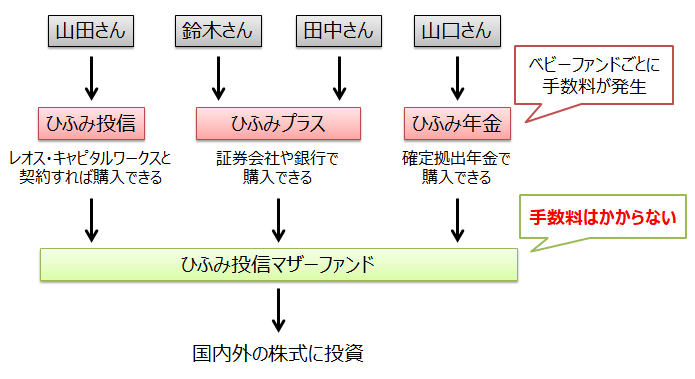

ファミリーファンド方式の例:ひふみ投信

ファミリーファンド方式の理解を深めるために、具体的な投資信託の例を確認しておきましょう。

有名な投資信託の一つに「ひふみ投信」があります。ひふみ投信のファンドマネージャーである藤野英人さんが2017年にTV番組で紹介されたことがきっかけとなり、多くの人が「ひふみ投信」を購入するようになりました。

ただ、ひふみ投信はネット証券や証券会社の窓口で買うことはできません。ひふみ投信は運用会社である「レオス・キャピタルワークス株式会社」と直接契約しないと購入できないのです。

一方、証券会社では「ひふみ投信」ではなく「ひふみプラス」という投資信託を購入できます。また、確定拠出年金を利用している人は「ひふみ年金」という投資信託を買うことができます。

このように、購入窓口によって「ひふみ投信」「ひふみプラス」「ひふみ年金」という異なる投資信託が売られているのです。

ただ、これらはすべてレオス・キャピタルワークス社が運用するベビーファンドなのです。そして、いずれの投資信託を購入しても、最終的には「ひふみ投信マザーファンド」というマザーファンドで運用されることになります。

「ひふみ投信」「ひふみプラス」「ひふみ年金」は同じマザーファンドで運用されるため、いずれの投資信託も同じ運用成績になります。このことから、「これらのベビーファンドをいくつも保有することにあまり意味はない」ということがわかると思います。

今回はひふみ投信を例に挙げましたが、ファミリーファンド方式の投資信託は非常にたくさんあります。交付目論見書に「投資形態:ファミリーファンド」と記載されているときは、どのようなマザーファンドで運用されているか念のため確認するようにしましょう。

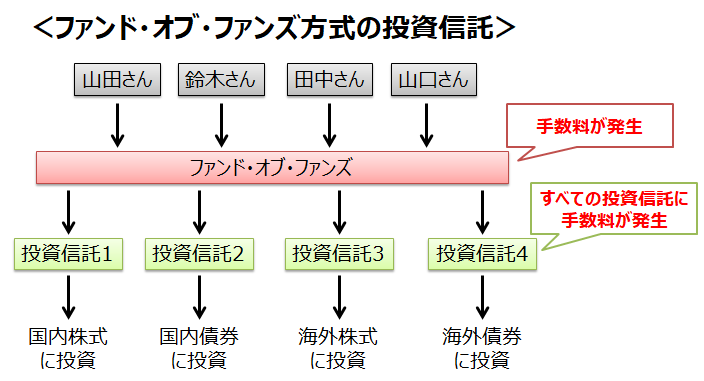

ファンド・オブ・ファンズ方式とは

続いて、ファンド・オブ・ファンズ方式について解説します。

ファンド・オブ・ファンズ方式とは、「顧客から集めたお金を複数の投資信託に投資する」という方式です。”Fund of Funds”の頭文字をとって「FOF方式」と呼ばれることもあります。

ファミリーファンド方式に似ていると思うかもしれませんが、実態はまったく異なります。ファンド・オブ・ファンズ方式では、一つの投資信託で集めたお金を複数の投資信託に分散して投資します(ファミリーファンド方式の逆です)。

また、ファンド・オブ・ファンズ方式の場合は、ファミリーファンド方式とは違って、異なる運用会社の投資信託がいくつも組み込まれていることがあります。そして、それぞれの投資信託で手数料が発生するため、顧客としては「手数料の二重取り」をされていることになるのです。

そのため、一般的にファミリーファンド方式に比べてファンド・オブ・ファンズ方式のほうが手数料は割高になります。

さらに、他社の投資信託がいくつも組み込まれていることから、運用の実態がファミリーファンド方式よりも把握しにくいです。

このように、ファミリーファンド方式に比べると、ファンド・オブ・ファンズ方式は私たち顧客にとってデメリットが大きいのです。

ただ、ファンド・オブ・ファンズ方式の場合、複数の投資信託に投資することから、かなり幅広い分散投資が可能となります。「手数料が割高」「運用の実態がわかりにくい」というデメリットがある一方、「分散投資によって安定的な運用成果を得やすい」というメリットもあるのです。

- 手数料が割高になりやすい(手数料の二重取り)

- 他社の投資信託が組み込まれているので、運用の実態がわかりにくい

- 分散投資によって安定的な運用成果を得やすい

以上がファンド・オブ・ファンズ方式の特徴になります。ファミリーファンド方式と比較しながら、それぞれの特徴を理解しておきましょう。

まとめ

- ファミリーファンド方式には、「運用資金の規模を大きくすることで、効率のよい運用ができる」というメリットがある。一方、顧客にとってデメリットはない。

- ファンド・オブ・ファンズ方式には「分散投資によって安定的な運用成果を得やすい」というメリットがある。一方、「手数料が割高」「運用の実態がわかりにくい」というデメリットがある。

今回は、ファミリーファンド方式とファンド・オブ・ファンズ方式の違いについて解説してきました。手数料などを考慮すると、ファミリーファンド方式のほうが顧客にとっては望ましいです。ただ、ファンド・オブ・ファンズ方式にもメリットはあるため、一概に「ファミリーファンド方式のほうがよい」ということはできません。

いずれの投資信託を選ぶにしても、交付目論見書の内容を把握することはとても重要です。今回の記事を理解しておけば、交付目論見書を読み進めやすくなるはずです。