リスク(risk)には「危険」という意味があので、投資におけるリスクを「損をする可能性」と認識している人が多いと思います。

しかし、投資の世界におけるリスクの本当の意味は「損をする可能性」ではないのです。リスクの本当の意味は「価格の変動幅」です。初めて聞く人にとっては難しいかもしれませんが、「リスク=価格の変動幅」と理解することは資産運用を行う上でとても重要です。

そこで今回は、資産運用におけるリスクの本当の意味について解説していきます。今回の内容を理解することで、資産運用に関する知識が飛躍的に伸びるはずです。

※今回の内容は少し小難しいです。妻(資産運用の素人)にも読んでもらい、わかりにくいところを何度か修正しましたので、頑張って読み進めてみてください。

リスクとは「価格の変動幅」である

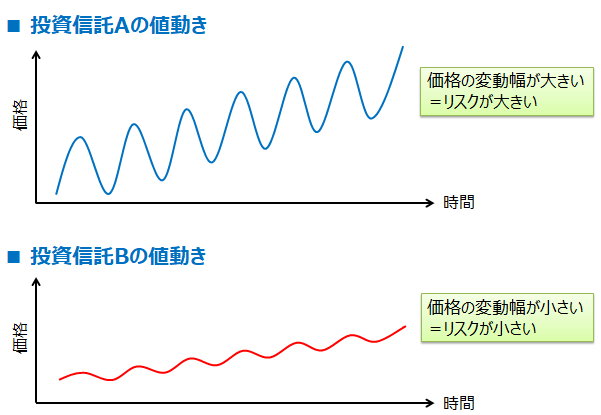

まずは下図を見てください。これは、2つの投資信託の値動きをイメージした図です。

投資信託Aも投資信託Bも順調に価格が上がっています。ところが、その上がり方は大きく異なります。投資信託Aは短期的に激しい値動きを繰り返しながら全体的に少しずつ価格が上がっています。一方、投資信託Bは大きな値動きをせずに少しずつ安定的に価格が上がっています。

冒頭に述べたとおり、投資の世界では価格の変動幅のことをリスクといいます。今回のケースであれば、投資信託Aのほうが変動幅は大きいので、「投資信託Aのほうが投資信託Bよりもリスクが大きい」ということになります。

また、図からイメージできると思いますが、リスクが大きい金融商品(=値動きが激しい金融商品)であれば、短期的に大きな利益を期待できます。逆に、リスクが小さい金融商品(=値動きが緩やかな金融商品)の場合は、短期的に大きな利益は期待しにくいです。

つまり、値動きの激しさは短期的な利益の源泉になるのです。そのため、ハイリスクの金融商品(株式など)は短期的にハイリターンを期待できる一方、ローリスクの金融商品(債券など)はどうしてもローリターンになってしまうのです。

このように、投資の世界では「リスク=価格の変動幅」です。まずはこのことを覚えておいてください。

「リスク = 標準偏差 = σ(シグマ)」である

投資信託を購入したことがある人は「標準偏差」という言葉を聞いたことがあると思います。

標準偏差は、金融商品の値動きを推測する上でとても重要な指標です。そのため、投資信託であれば、下図のように標準偏差が必ず表示されています。

「標準偏差」と聞くと難しいと感じるかもしれませんが、「標準偏差=リスク」です。

上図のひふみ投信であれば、「過去1年間の実績を振り返ると、だいたい±8.61%の変動幅で値動きしている(100万円投資したらだいたい±8.61万円の範囲で値動きする)」ということを示しているのです。

なお、場合によっては標準偏差の代わりに「σ(シグマ)」というギリシャ文字が使われることもあります。ギリシャ文字なので戸惑うかもしれませんが、σは標準偏差のことです。つまり、リスク=標準偏差=σなのです。そして、これらはいずれも「価格の変動幅」を表しているのです。

標準偏差(σ)の「68 – 95 – 99.7ルール」

先程、ひふみ投信の価格の変動幅は「過去1年間でだいたい±8.61%」と説明しました。しかし、これは正確な表現ではありません。

標準偏差(σ)を正確に理解するためには、「68-95-99.7ルール」という法則を知っておく必要があります。この法則は資産運用を行う上でとても重要なので、以下の説明をじっくりと読み進めてください(少し小難しいですが、頑張って最後まで読み進めてください)

何度も述べているとおり、標準偏差(σ)は価格の変動幅です。しかし、100%の確率でその変動幅の範囲内に収まるわけではありません。実際には、標準偏差(σ)の範囲内に収まる確率は約68%です。つまり、約32%の確率で、標準偏差(σ)以上の値動きをするのです。

先程のひふみ投信の場合だと、以下のような変動幅で価格が動くことになります。

- 約68%の確率で±8.61%(100万円投資した場合は、±8.61万円)の範囲内で動く

- 約32%の確率でそれ以上の変動幅で動く(例:100万円投資したら10万円損して90万円になった)

では、約32%の確率でどれくらいの値幅まで動くのでしょうか? ひふみ投信に投資した場合、約32%の確率で価格が半分になることはあるのでしょうか?

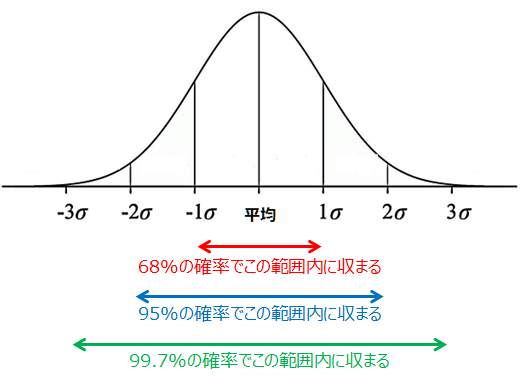

これについては、以下の図で説明していきます。真ん中が平均で、そこからσ(標準偏差)の1倍、2倍、3倍ずつ離れたところに線が引かれています。

図の見方としては、「100点満点のテストを受けたときの受験生の分布」をイメージするとわかりやすいと思います。「平均点付近の人は多いけど、そこから離れるほど人数が少なくなる」というイメージです。

先程、「約68%の確率で標準偏差の範囲内に収まる」と述べました。これが図の赤字で示した部分に該当します。そして、青字と緑字の部分も同様に考えることができます。

つまり、約95%の確率で「標準偏差(σ)×2」の範囲内に収まり、約99.7%の確率で「標準偏差(σ)×3」の範囲内に収まるのです。

このように、±標準偏差、±標準偏差×2、±標準偏差×3の範囲内に収まる確率が68%、95%、99.7%なので、「68-95-99.7ルール」と呼ばれています。

以上を踏まえた上で、ひふみ投信の値動きの幅を再度確認してみましょう。

- 約68%の確率で±8.61%の範囲内で値動きする

- 約95%の確率で±17.22%(標準偏差×2)の範囲内で値動きする

- 約99.7%の確率で±25.83%(標準偏差×3)の範囲内で値動きする

このように、標準偏差から投資信託の値動きの幅を把握することができます。これを理解できれば、「ひふみ投信が1年間で半額になることはまずあり得ない」ということがわかると思います。

標準偏差は証券会社のホームページなどに記載されているので、投資信託を選ぶ際はしっかりと確認するようにしましょう。

リスク(標準偏差)と期待リターンから運用成績の幅を推定できる

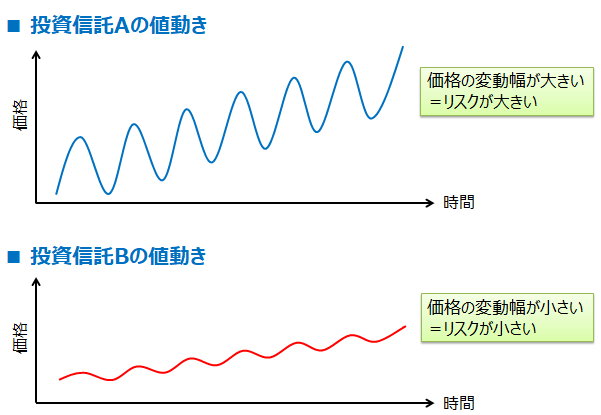

ここまでは価格の変動幅だけに注目して解説してきました。ここで、もう一度最初の図に戻りましょう。

投資信託Aも投資信託Bも値動きしながら少しずつ右肩上がりの成長を示しています。ところが、標準偏差には「右肩上がり」ということが加味されていません。標準偏差はあくまで価格の変動幅しか示していないのです。

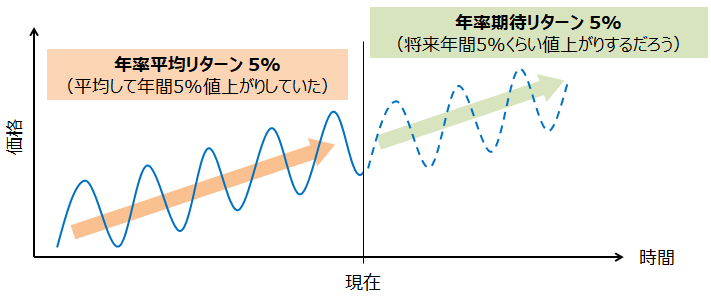

そこで、全体的に値上がりしていることを示す指標として、「年率平均リターン」や「期待リターン」があります。

年率平均リターンは、過去の実績を振り返って算出された値です。一方、期待リターンは過去の実績などから推計された、将来期待されるリターンです。

そして、将来の値動きの範囲を予測するときは、期待リターンと標準偏差を用います。つまり、右肩上がりの要素として期待リターンを使い、変動幅の要素として標準偏差を使うのです。

この2つの要素を用いて将来の運用成績を予測する場合は、以下の計算式を使います(先程の変動幅に期待リターンを加えただけ)。

- 約68%の確率で「期待リターン±標準偏差」の範囲内に収まる

- 約95%の確率で「期待リターン±標準偏差×2」の範囲内に収まる

- 約99.7%の確率で「期待リターン±標準偏差×3」の範囲内に収まる

仮に、「期待リターン 5%、標準偏差 10%」の投資信託があったとします。この投資信託の1年間の運用成績は、以下のように推測することができるのです。

- 約68%の確率で「-5%~+15%」の範囲内に収まる(100万円を投資した場合、68%の確率で95万~115万円になる)

- 約95%の確率で「-15%~+25%」の範囲内に収まる(100万円を投資した場合、95%の確率で85万~125万円になる)

- 約99.7%の確率で「-25%~+35%」の範囲内に収まる(100万円を投資した場合、99.7%の確率で75万~135万円になる)

このように、期待リターンと標準偏差を利用することで、将来の値動きの範囲を予測することができます。投資信託などの金融商品を買うときは、これらの指標がとても重要なので、しっかりと理解しておいてください。

代表的な資産の期待リターンと標準偏差

最後に代表的な資産の期待リターンと標準偏差を紹介します。

GPIF(年金積立金管理運用独立行政法人)のデータに基づくと、「国内株式」「国内債券」「外国株式」「外国債券」の期待リターンと標準偏差は下記のようになります。

| 期待リターン | 標準偏差 | |

|---|---|---|

| 国内株式 | 5.5% | 24.9% |

| 国内債券 | 1.5% | 4.1% |

| 外国株式 | 7.8% | 25.7% |

| 外国債券 | 3.8% | 11.5% |

これらの値から、各資産に投資したときの1年後の運用成績(の幅)を推測することができます。ここでは、国内株式の運用成績を試算してみます。

① 約68%の確率で「-19.4%~+30.4%」の範囲に収まる(100万円を投資した場合、約68%の確率で80.6万~130.4万円になる)

② 約95%の確率で「-44.3%~+55.3%」の範囲に収まる(100万円を投資した場合、約95%の確率で55.7万~155.3万円になる)

③ 約99.7%の確率で「-69.2%~+80.2%」の範囲に収まる(100万円を投資した場合、約99.7%の確率で30.8万~180.2万円になる)

ちなみに、リーマン・ショックが発生した2008年、東証株価指数(TOPIX)は1年間で約43%下落しました。-43%なので、なんとか②の範囲内に収まっていますが、もう少しで②の範囲を外れる(=95%の確率を外れる)ほどの下落率だったのです。

しかし、いいかえると、リーマン・ショックほどの暴落でも「想定の範囲内の下落だった」ということになるのです。

このように、期待リターンと標準偏差を使えば、将来の値動きの幅を推測することができます。投資信託を評価するときなどはこの考え方を使うので、しっかりとマスターしておきましょう。

まとめ

- 投資の世界では「リスク=価格の変動幅」である。また、「価格の変動幅」は「標準偏差」や「σ」などで表されることもある。つまり、「リスク=標準偏差=σ=価格の変動幅」である。

- 標準偏差を正確に理解するためには、「68-95-99.7ルール」を把握しておく必要がある。

- 投資信託などの金融商品は、「約68%の確率で”期待リターン±標準偏差”の範囲内に収まる」「約95%の確率で”期待リターン±標準偏差×2”の範囲内に収まる」「約99.7%の確率で”期待リターン±標準偏差×3”の範囲内に収まる」と解釈することが重要である。

今回は、リスクの本来の意味や、標準偏差と期待リターンから将来の値動きの幅を予測する方法について述べてきました。

今回紹介した方法は、投資信託を選ぶ際にとても役立ちます。ただ、実際にはファイナンシャルプランナーでもこの考え方を把握できていない場合があります。「自分がどの程度リスク(損する可能性)を取って資産運用をするか」をプランニングするためにも、今回の内容を理解しておきましょう。