長期の国際分散投資を行うときは、効率的フロンティア付近の資産配分で運用することがとても重要です。そうすることで、効率よく資金を運用できるからです。

そこで今回は、効率的フロンティアについて復習した後、効率的フロンティアの近くで運用する方法について述べていきます。長期の国際分散投資を行うときは、今回の内容を参考に資産配分を考えるようにしてください。

効率的フロンティアとは

国際分散投資を行うときは、国内外のさまざまな資産に分散して投資します。通常、以下のような資産が投資対象になります。

- 日本株

- 先進国株

- エマージング株(新興国株)

- 日本債券

- 先進国債券

- エマージング債券(新興国債券)

- 日本REIT(日本の不動産投資信託=不動産を証券化して売買できるようにしたもの)

- 先進国REIT

- エマージングREIT(新興国REIT)

- 金

※ 実際に投資するときは投資信託を利用します。例えば、「日本株」であれば、「日本株を投資対象とした投資信託」を購入することになります。

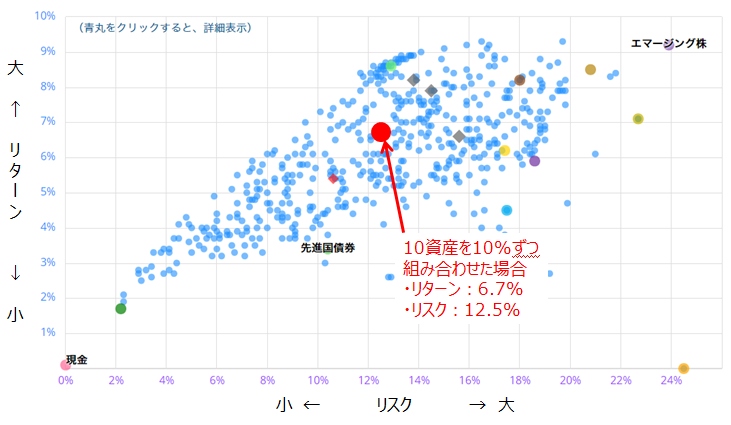

これらの資産をランダムに組み合わせると、無数の組み合わせが考えられます。そして、それぞれの組み合わせのリスクとリターンをグラフ上にプロットすると、下図の●のようになります。●1つ1つが、ランダムに資産を組み合わせたときのリスクとリターンを表しています。

例えば、上記の10資産を10%ずつ組み合わせたとします。このときのリターンとリスクは「リターン 6.7%、リスク 12.5%」になります(参照:myINDEX、過去20年間の実績値です)。したがって、この資産配分をグラフ上にプロットすると、上図の●になります。

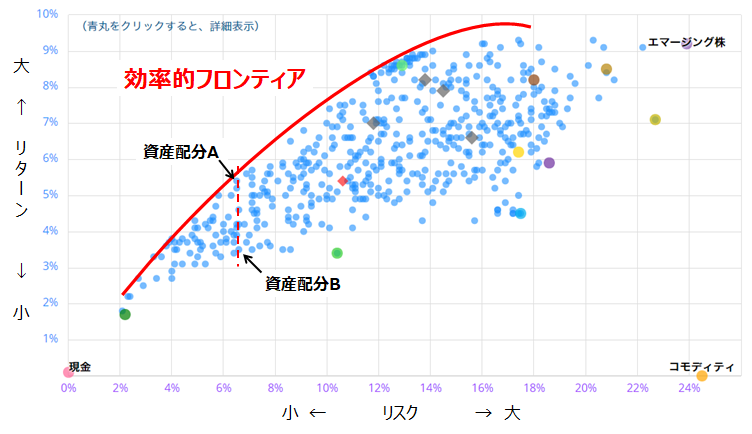

ここで、下図の赤いラインに注目してください。このライン上の資産配分は、同じリスクレベルの資産配分の中ではもっともリターンが大きくなります。

例えば、資産配分Aと資産配分Bを比べてみてください。これらは同じリスクなのに、資産配分AのほうがBよりもリターンは大きくなっています。つまり、資産配分AのほうがBよりも効率的なのです。

このように、赤いライン上の資産配分はとても効率のよい資産配分になります。そのため、この赤いラインのことを効率的フロンティアといいます。

長期の国際分散投資を行うときは、効率的フロンティアのライン上あるいはその近くの資産配分で運用することが重要です。そうすることで、リスクを抑えながら最大限のリターンを狙うことができるのです。

効率的フロンティア付近の資産配分で運用する方法

それでは、効率的フロンティアのライン上あるいはその近くの資産配分で運用するにはどうすればよいのでしょうか?

ここでは、「自分で運用する場合」と「資産運用サービスを利用する場合」に分けて解説していきます。

myINDEXを利用して自分で資産配分を決める

自分で資産配分を決める場合は、「myINDEX」というウェブサイトの「資産配分ツール」がとても便利です。

myINDEXの資産配分ツールは、メールアドレスを登録するだけで誰でも無料で利用することができます。そして、自分で自由に設定した資産配分のリスク・リターンを一瞬で計算してグラフ上にプロットしてくれます。

実際、上記の図や「10資産を10%ずつ組み合わせたときのリスク・リターンの計算」などはmyINDEXから引用しています。

このように、myINDEXは非常に役立つウェブサイトです。これから国際分散投資を始める人や、資産配分を見直したい人はぜひ利用してみてください。

ただ、自分で運用する場合は、定期的に資産配分のリバランスを行う必要があります。

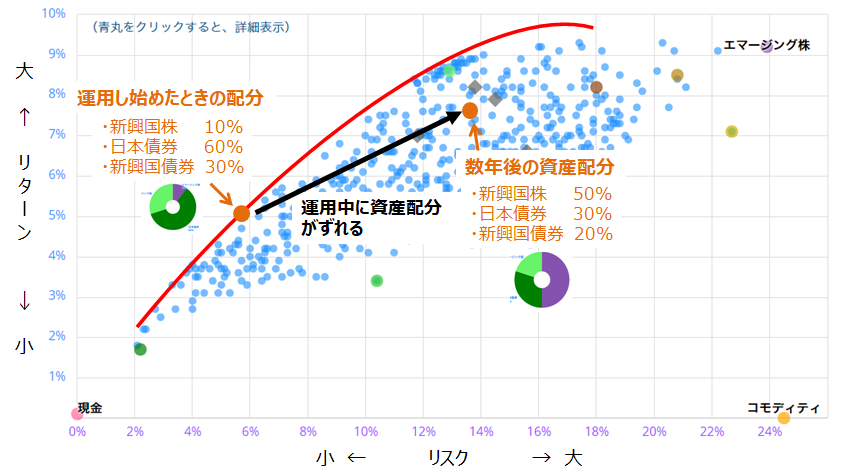

仮に、「新興国株 10%、日本債券 60%、新興国債券 30%」で運用を始めたとします。かなり安定志向ではありますが、この資産配分は効率的フロンティア上の資産配分になります。

しかし、資産運用を続けていると少しずつ資産配分が崩れてきます。例えば、世界的に株式が値上がりして債券が値下がりすると、「新興国株 50%、日本債券 30%、新興国債券 20%」のような配分になってしまうのです。

最初に設定した資産配分が崩れると効率的フロンティアから離れてしまいます。そのため、値上がりした新興国株を売却して、値下がりした日本債券と新興国債権を買い増すなどして、元の資産配分に戻す必要があります。これを「リバランス」といいます。

このように、自分で国際分散投資を行う場合は、定期的(1年~3年おきくらい)にリバランスを行う必要があります。リバランスをしなければ、いつの間にか効率的フロンティアから離れたところで運用することになってしまうのです。

なお、私は個人型確定拠出年金(iDeCo)を利用して国際分散投資を行っています。このときの資産配分は、myINDEXを利用して決めました(先進国株、新興国株、新興国債券、日本REIT、金に20%ずつ分散投資しています)。また、私の場合は年1回の頻度でリバランスをするようにしています。

資産運用サービス「ウェルスナビ」を利用する

上述のとおり、myINDEXを利用することで、自分で資産配分を決めて国際分散投資を行うことができます。ただ、リバランスなどのメンテナンスが必要なので面倒に感じる人も多いと思います。

そこで、自分で運用するのが面倒な人は有料の資産運用サービスを利用するとよいでしょう。

効率的フロンティア上で資産運用を行ってくれるサービスとして「WealthNavi(ウェルスナビ)」があります。ウェルスナビであれば、面倒なメンテナンスはすべて不要です。

リスク許容度(あなたがどこまでリスクを取れるか)に関する質問に答えてお金を入金すれば、あなたのリスク許容度に応じた資産配分で投資信託(海外のETF)を買い付けてくれます。また、リバランスも自動で行ってくれるので非常に楽です。まさに全自動の資産運用サービスなのです。

ただ、ウェルスナビは有料サービスなので費用がかかります。ウェルスナビの年間費用は、預け入れ金額の1%です。例えば、ウェルスナビで100万円を運用する場合は、年間1万円の手数料が差し引かれることになります。

インデックスファンド(日経平均株価などの指数に連動する投資信託)に比べると少し割高な手数料ですが、すべて全自動でお任せできて、効率的フロンティア上で運用できることはとても魅力的ではでないでしょうか。

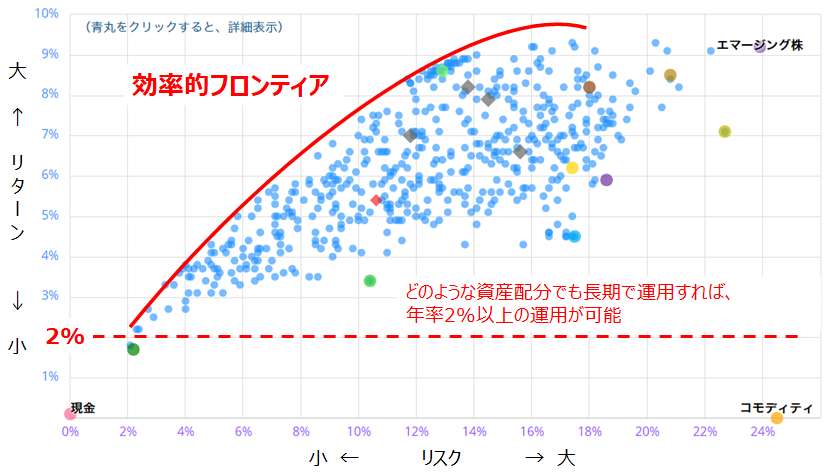

また、1%の手数料が差し引かれても、長期で運用すれば運用成績は高確率でプラスになります。なぜなら、過去20年間を振り返ってみれば、どのような資産配分でも長期で運用すれば、年率2%以上のリターンが得られているからです。

私自身も2年前からウェルスナビを利用して資産運用を行っています。インデックスファンドなので、運用成績は上下しますが、今のところ特に不満を感じていないので、今後も継続して利用するつもりです。

まとめ

- 効率的フロンティア付近の資産配分で運用することにより、リスクを抑えながら最大限のリターンを狙うことができる。

- 効率的フロンティア付近で資産運用を行う方法は2通りある。自分で運用する場合は、「myINDEX 資産配分ツール」を利用して資産配分を決めるのがよい。一方、有料サービスを利用する場合は、WealthNavi(ウェルスナビ)を利用するとよい。

- ウェルスナビであれば、全自動で資産運用を行うことができる。ただし、預け入れ資産の1%が手数料として差し引かれる。

今回は、効率的フロンティア付近で資産運用を行う方法について解説してきました。

私は「myINDEXを利用して自分で運用」と「ウェルスナビによる全自動運用」の両方を試しています。どちらが適しているかはその人の状況や経験によって変わってくるので一概には言えません。

自分で運用したほうが手数料は安いので、資産運用に慣れている人は自分で運用してみるとよいでしょう。一方、資産運用に慣れていない人の場合は、ウェルスナビのような全自動サービスを利用するとよいでしょう。ウェルスナビであれば、初心者でも完全放置で資産運用を行うことができます。