日本には複数の証券取引所があります。その中で、もっとも活発に株取引が行われているのが東京証券取引所(東証)です。東証はさらに、「一部」「二部」「マザーズ」「JASDAQ(ジャスダック)」などの複数の市場に分かれています。

この中でも、マザーズとJASDAQは、多くのベンチャー企業が上場していることから新興市場と呼ばれています。新興市場には成長中の企業がたくさん上場しているため、個人投資家にとても人気のある株式市場です。

今回は、マザーズ市場に焦点を当てて、その特徴を詳しく解説していきます。マザーズは成長中の若い企業がたくさん上場しています。将来、東証一部や東証二部に昇格する企業もたくさんあります。株式投資の醍醐味を味わえる市場ともいえるので、その概要をしっかりと学び取ってください。

日本にある株式市場

日本には東京証券取引所(東証)、名古屋証券取引所(名証)、福岡証券取引所(福証)、札幌証券取引所(札証)など複数の証券取引所があります。

この中でもっとも活発に取引が行われているのが東証です。東証はその取引高の多さから、ニューヨーク証券取引所、ロンドン証券取引所とともに「世界三大市場」と呼ばれてきました。

東証はさらに「一部」「二部」「マザーズ」「JASDAQ(ジャスダック)」など複数の市場に分かれています。

東証一部はもっとも審査基準が厳しいため、大企業しか上場することができません。一方、マザーズとJASDAQは新興企業向けの株式市場(新興市場)なので、中小企業や赤字の企業でも上場することができます。

ちなみに、名証にも「一部」と「二部」があります。また東証のマザーズやJASDAQのように、名証には「セントレックス」、福証には「Q-BOARD」、札証には「アンビシャス」などの新興市場があります。ただ、これらの市場ではあまり活発な取引は行われていません。

一日の株取引の8~9割は東証一部で行われています。東証一部では主に機関投資家(保険会社や信託銀行など)や海外投資家が取引を行っているため、多額のお金が動いているのです。

一方、同じ東証でも東証二部やマザーズ、JASDAQなどの市場では主に個人投資家が取引を行っています。そのため、一日の株の売買数(出来高)は東証一部に比べるとかなり少ないです。出来高が少ないため、東証二部や新興市場では株価が動きやすいという特徴があります。

東証マザーズの概要

ここからは、東証マザーズについて詳しく解説していきます。

東証マザーズとJASDAQはいずれも新興市場ですが、下記のように異なる特徴があります。

| マザーズ | JASDAQ | |

|---|---|---|

| 開設 | 1999年 | 1963年 |

| 経緯 | 東証が新興企業向けに開設した株式市場 | 日本証券業協会が作った「店頭登録制度」が発展して開設された株式市場 |

| 上場企業の特徴 | 東証一部へのステップアップを目指す若い企業が多い。

IT関連の企業が多い。 |

成長企業だけでなく老舗企業なども上場している。 |

JASDAQは、日本証券業協会が1963年に作った「店頭登録制度」に由来する株式市場です。そのため、秩父鉄道(銘柄コード:9012、1963年に上場)のような老舗の企業も上場しています。

一方、マザーズは1999年に開設されているため、JASDAQに比べると若い成長企業が多いです。特に、IT関連の企業が多いという特徴があります。

マザーズには東証一部へのステップアップを目指す企業が多いことから、投資家の期待が高くなっています。そのため、マザーズの銘柄はその他の市場の銘柄に比べてPER(株価収益率)やPBR(株価純資産倍率)が高くなる傾向があります。

※ PBR(株価純資産倍率):「現在の株価」が「1株あたりの純資産」の何倍になっているかを示した値。一般的に1倍以下は割安、1倍以上は割高と考えられる。

また、マザーズで特に注目すべきなのがマザーズ上場10年経過後の適応基準(いわゆる「10年ルール」)です。これは、東証がマザーズ上場企業の成長を促すために導入した制度です。この制度について、理解を深めておきましょう。

マザーズ上場10年経過後の適応基準(10年ルール)

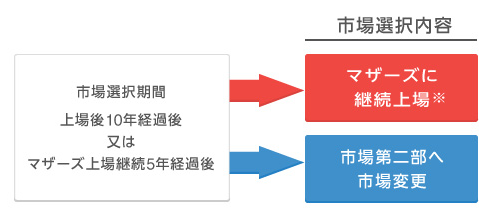

「10年ルール」はマザーズに上場している企業の成長を促すために、2014年に導入された制度です。この制度が導入されたことにより、マザーズに上場して10年を経過した企業は、東証二部への市場変更かマザーズにとどまるかを選択しなければならなくなりました。

引用元: 日本取引所グループ

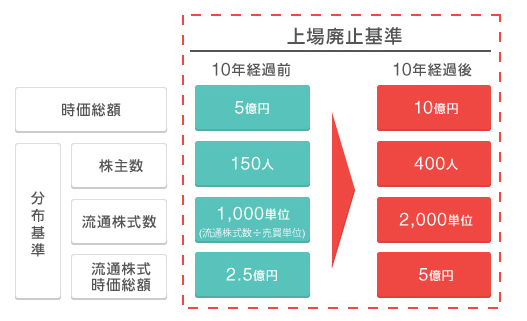

マザーズにとどまった場合は、上場廃止基準が厳しくなります。下記のように、時価総額や株主数などの基準が東証二部と同じ水準の厳しさになるのです。この基準を下回ってしまうと、マザーズからも撤退しなくてはなりません。さらに、今度は5年ごとに「東証二部への市場変更」か「マザーズ市場への残留」を選択することになります。

引用元: 日本取引所グループ

このように、10年ルールは企業にプレッシャーを与えることで、マザーズからのステップアップを促す制度といえます。このような制度があることから、マザーズ銘柄はJASDAQ銘柄よりも東証一部や東証二部へ昇格する可能性が高いのです。

東証一部や東証二部への市場変更は株価が上がる要因になり得ます。そのため、10年ルールは投資家にとってもメリットのある制度なのです。

東証マザーズに上場するための条件

マザーズの上場基準(審査基準)は、東証一部や東証二部の基準よりも大幅に甘くなっています。そのため、起業して間もない企業や、成長性が期待できる赤字決算の企業でも上場することができます。

マザーズに上場する際の主な審査基準は以下の通りです。ここでは細かい説明は省略しますが、このほかにも複数の条件が設定されています。また、比較のためにJASDAQスタンダード市場とJASDAQグロース市場の審査基準も並べました。

| JASDAQ (スタンダード) |

マザーズ | JASDAQ (グロース) |

|

|---|---|---|---|

| 株主数 | 200人以上 | 200人以上 | 200人以上 |

| 流通株式時価総額 | 5億円以上 | 5億円以上 | 5億円以上 |

| 時価総額 | 50億円以上 (または利益1億円以上) |

10億円以上 | 基準なし |

| 純資産 | 2億円以上 | 基準なし | プラスであること |

この表からもわかるとおり、マザーズの審査基準はJASDAQ(スタンダート)とJASDAQ(グロース)の間くらいの厳しさです。したがって、東証の中では、「東証一部 → 東証二部 → JASDAQ(スタンダード) → マザーズ → JASDAQ(グロース)」の順に審査基準が厳しくなっています。

東証マザーズ銘柄に投資してみよう

上述のとおり、東証マザーズには成長企業がたくさん上場しています。また、証券取引所も10年ルールを設定して成長を促しています。そのため、個人投資家にとってはとても興味深い市場といえます。実際、私もマザーズ銘柄に投資することが多いです。

マザーズ銘柄に投資するときは、自分なりのルールを設定して銘柄を選ぶことが大切です。ここでは細かい説明は省略しますが、私の場合は、「一株あたりの利益」「一株あたりの配当金」「自己資本比率」「PER」「PBR」「ビジネスモデル」「一日の出来高」などに注意して銘柄を選んでいます(他にも複数の評価項目があります)。

そして、基本的には長期(数ヶ月~数年)で保有します。企業の成長に伴って株価が伸びることを期待しているので、短期的な利益はあまり求めていないのです。

良い銘柄を選べば、企業の成長とともに自分の資産を増やすことができます。私が過去に投資した企業の中にも、東証一部へと昇格した銘柄がたくさんあります。東証マザーズは株式投資の醍醐味をもっとも味わえる市場なので、あなたもぜひマザーズ銘柄への投資を検討してみてください。

まとめ

- マザーズには東証一部へのステップアップを目指す成長企業が多い。そのため、投資家の期待も大きく、PERやPBRが高くなりがちである。

- 証券取引所は「マザーズ上場10年経過後の適応基準(10年ルール)」を導入することで、マザーズ上場企業の成長を促している。

- 良い銘柄を選べば、企業の成長とともに自分の資産を増やすことができる。そのため、マザーズは株式投資の醍醐味を味わえる市場といえる。

今回は東証マザーズの特徴について詳しく解説してきました。マザーズには成長企業がたくさん上場しています。自分なりのルールを設定した上で銘柄を選び、長期で保有しておけば、しだいに自分の資産も増えていきます。あなたもマザーズ銘柄への投資をぜひ検討してみてください。