若いうちから老後に備えた資産運用をしたいと考えている人はたくさんいます。日本の国民年金制度は破綻しつつあるため、国に頼っているだけでは安定した老後を過ごせないことを多くの人が認識しているのです。

老後のための資産運用を考えるときは、数十年先を見据えた長期の視点に立つ必要があります。

私は普段は中長期の株式投資(購入した株式を数ヶ月~数年保有してから売却する)を行っています。ところが、老後に備えた資産運用においては、株式投資とはまったく違った考え方で運用しています。

具体的には「長期の運用」「国際分散投資」「積み立て投資」という3つの考え方に則っています。そこで今回は、老後に備えた資産運用の基本となるこれらの3項目について解説していきます。内容をしっかり理解して、あなたの資産運用のヒントにしてみてください。

老後に備えた資産運用では「長期」「国際分散」「積立」が最重要

現役で働いている世代と違って、老後は定期収入が増える見込みがほぼありません。そのため、若い頃から積立定期預金や財形貯蓄制度などを利用して、老後資金を貯めている人がたくさんいます。また、若いうちから資産運用をして老後の資産を増やそうとする人もいます。

貯蓄している人であっても、何らかの金融商品を買って資産運用をしている人であっても、「資産を減らしたくない」という思いは共通しています。普段から積極的に投資をしている人であっても、老後に備えた資産運用に関しては「ローリスク」を求める傾向にあります。

もちろん私もそうです。私は株式投資には少しは自信がありますが、それでも老後の資産に関してはもっと低リスクで安定的に増やしたいと考えています。数千万円をFXに投じている私の友人でさえ、老後用の資産はFX以外の安定した金融商品で運用しています。

このように低リスクを求める考え方は決して間違っていないと思います。老後は定期収入が減ってしまうため、もし資産運用に失敗してしまうと、「老後破産」のリスクさえあるからです。

それでは、低リスクで安定的に資産運用をするにはどうすればよいのでしょうか?

その答えが冒頭に示した「長期の運用」「国際分散投資」「積み立て投資」です。この3つをしっかりと意識して資産運用をすることで、失敗するリスクを極力低くすることができるのです。以下、それぞれの項目について、順に解説していきます。

長期運用の重要性

ほぼすべての投資にいえることですが、長期で運用することがリスクの低減につながります。このことについて、リーマン・ショックを例に解説していきます。

リーマン・ショックが起こる1年前の日経平均株価は18,000円を超えていました。ところが、リーマン・ショックによって7,000円まで下落しました。約1年間で日経平均株価は半分以下になったのです。その後、株価は徐々に回復し、2015年にはリーマン・ショック前の1,8000円を超えました。

あとから振り返ってみれば、リーマン・ショックによる大暴落も一過的なものだったことがわかります。

ところが、その渦中にいると「これ以上値下がりする前に売っておこう」という思考が働いてしまいます。実際に私も経験しているので、その気持ちは非常によくわかります。私も株価の大暴落に耐え切れず、保有していた多くの株を売却してしまいました。

短期的な視点で投資をしていると、リーマン・ショックのような急激な市場の変化に耐えられません。特に信用取引をしている場合は、まず持ちこたえられないでしょう。

信用取引とは、証券会社から借金をして資産運用をすることです。通常、6ヶ月以内に株式を売却して借金を返さなければなりません。返済期限があるため、損失の拡大を防ぎたい気持ちがどうしても強くなります。その結果、私を含む多くの人は安値で売ってしまうのです。

一方、長期的な視点で運用している人は状況が異なります。「金融市場はいずれ回復する」と考えて長期的な視点でコツコツと機械的に資産運用を続けられるのです。そのため、長期で運用している人は株価が落ちたからといってすぐに売却しません。

少し話が飛びますが、世界の経済は上昇と下降を繰り返しながら徐々に発展していっています。つまり、長期的な視点で見ると、世界経済は右肩上がりなのです。そのため、金融危機がずっと続く可能性はかなり低いです。

老後のための資産運用においては、世界経済の成長に乗ることが重要です。そのためにも、短期的な金融危機に動じることのない長期的な視点が絶対に必要なのです。

国際分散投資の重要性

長期運用に加えて、「国際分散投資」という考え方も非常に重要です。

あなたは「卵は1つのカゴに盛るな」という言葉を知っているでしょうか。仮に一つのカゴに大切な卵をすべて入れていたとします。もし、そのカゴを落としてしまうと、すべての卵が割れてしまいます。大事な卵は、いくつかのカゴに分けて入れておく必要があるのです。

資産運用においても同じことがいえます。あなたの大切なお金を一つの金融商品に投資してはいけません。複数の投資先に分散することによって、すべての財産を失うリスクを限りなくゼロにすることができるのです。

ただ、ここで重要なのは「国際分散」であることです。つまり、日本だけはなく世界各国に分散して投資することが重要なのです。

なぜなら日本の経済成長には限界があるからです。少子高齢化の影響で経済が衰退していく可能性さえあります。このような状況の日本だけに集中して投資していてはリスクが高いといわざるを得ません。

一方、上述のとおり、世界の国々は今後も経済が成長していきます。人口の増加と経済の発展は比例関係にあるため、人口増加が予想される世界の国々では今後も経済が発展していくのです。そのため、日本国内だけではなく、海外の金融商品に分散して投資しておくことが重要です。

さらに、購入する金融商品は株式だけではなく債券、不動産、金などに分散させるとよいでしょう。そして「値上がりした商品は売って、値下がりした商品を新たに買う」ということを繰り返すことで、リスクを抑えつつ資産を増やしていくことができます。

国際分散投資を可能にする金融商品の例

ただし、このような国際分散投資を個人で行うのは不可能です。そのため、国際分散投資をしてくれる投資信託などの金融商品を利用するのがよいでしょう。

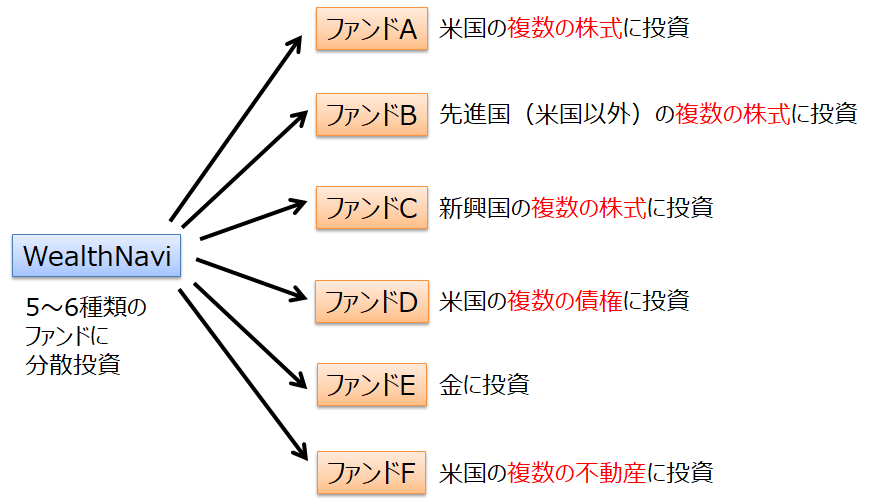

例えば、以下の図は、私が実際に利用しているWealthNavi(ウェルスナビ:人工知能(AI)が自動で資産運用してくれるサービス)の投資イメージになります。

図のように、WealthNaviでは5~6種類のファンドを投資先に選んでいます。ファンドというのは、複数の株式や債券を組み合わせた金融商品と考えてください。ファンドマネージャーと呼ばれる資産運用のプロが、投資家から集めたお金を複数の株式や債券に分散して投資しているのです。

WealthNaviでは、5~6種類のファンドを組み合わせることにより、なんと約50ヵ国、11,000以上の金融商品(株、債券、不動産、金など)に分散投資しています。このような投資を個人で行うのは到底不可能なので、WealthNaviのように国際分散投資をしてくれるサービスに申し込む必要があります。

ちなみに、私はWealthNaviの他に「THEO(テオ:WealthNaviと同じくAIが運用)」「海外のファンドマネージャーが運用する投資信託」「個人型確定拠出年金(iDeCo)」といった4つのサービスや制度を利用して国際分散投資を実践しています。

積み立て投資の重要性

積み立て投資とは、銀行の積み立て定期預金のように「毎月一定の金額」を投資することです。意外に思うかもしれませんが、積み立て投資は分散投資の一種になります。一度にまとめてお金を投じるのではなく、毎月少しずつ投資することによって、購入するタイミングを分散させているのです。

ここで重要なのは、定期的に定額を投資することです。これをドルコスト平均法といいます。

当たり前ですか、資産運用では「安く買って高く売る」ことで利益が得られます。そのためには、「安値でたくさん買い、高値ではあまり買わない」というお金の投じ方が必要です。ドルコスト平均法を用いれば、このような買い方が可能になるのです。

少しわかりにくいと思うので、以下の具体例を見ていきましょう。

- 投資資金:毎月1万円

- 投資期間:4ヶ月

- 金融商品の価格変動:(1ヶ月目)5,000円 →(2ヶ月目)10,000円 →(3ヶ月目)5,000円 →(4ヶ月目)10,000円

毎月の投資金額は10,000円なので、1ヶ月目と3ヶ月目は2口ずつ買うことができます。2ヶ月目と4ヶ月目は1口ずつ買うことができます。

4ヶ月間で見ると、5,000円で4口、10,000円で2口を購入したことになります。これは言い換えると「安値で4口買い、高値では2口しか買っていない」ということだとわかります。

このように、定額で投資し続けることにより、高値掴みをするリスクを抑え、安値で買えるチャンスを増やすことができるのです。

私は上記で紹介した4つのサービスや制度(WealthNavi、THEO、海外の投資信託、iDeCO)に関しては、すべて毎月一定の金額を投資しています。また、これらとは別に「プラチナ」を毎日少しずつ購入しています(プラチナは金のように実物資産とよばれる投資商品です)。

つまり、5つの投資先に長期的に積立投資をすることで老後資産を構築しているのです。この5つの投資先に関してはこのサイトでも詳しく紹介しているので、ぜひ学び取ってください。

まとめ

- 老後に備えた資産運用では、ローリスクの運用を行うべきである。

- そのためには、「長期の運用」「国際分散投資」「積み立て投資」の3項目が極めて重要である。

- この3項目を意識することで、運用で失敗するリスクを限りなく低くすることができる。