投資信託を評価するポイントの一つに純資産総額があります。純資産総額とは、「投資信託が保有している資産の総額」です。簡単にいうと、運用成績が良く、たくさんの人が購入している投資信託では、純資産総額が大きくなります。

今回は、投資信託における純資産総額の概要や投資信託を評価する際のポイントについて解説していきます。純資産総額について理解を深め、投資信託を正確に評価できるようになりましょう。

純資産総額とは?

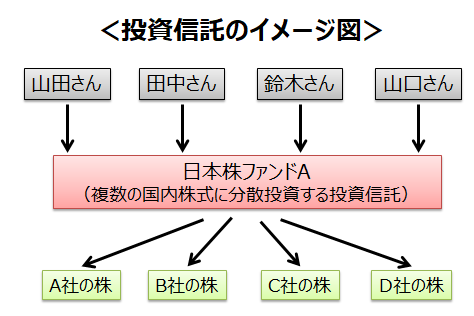

日本株に投資する投資信託(仮に”日本株ファンドA”とします)を例に、純資産総額について解説していきます。

日本株ファンドAでは、顧客から預かった資金を国内株式に分散投資します。運用方針にもよりますが、少ないときは30程度、多いときは100以上の銘柄に分散して投資されます。

株価は刻一刻と変動しているため、株の取引時間内(平日 9:00~15:00)は投資信託の資産価値を計算することはできません。ただ、一日の取引が終了すると株価は動かなくなります。

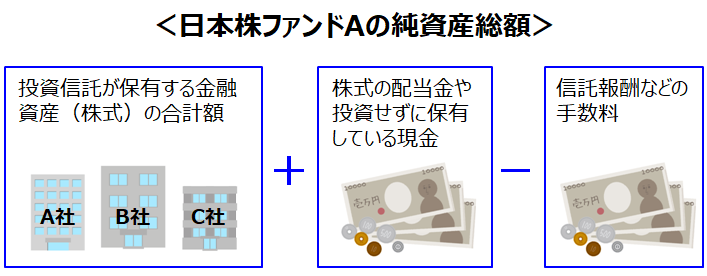

そこで、取引が終了した後に「株価の終値(取引終了後の株価)× 保有株数」を計算します。すべての保有株についてこの計算を行い、それらを合計することで、保有している株式の合計額を算出するのです。

また、投資信託は顧客から預かった資金をすべて株式に投じているわけではありません。預かった資金の一部は現金として保有しています。さらに、株式の配当金なども受け取ります。そのため、これらの現金も投資信託の資産になります。

そして、ここから信託報酬などの手数料を差し引くことで、純資産総額は算出されるのです。

このように、純資産総額は「投資信託が保有する金融資産の合計額」「現金」「手数料」から算出されることを覚えておきましょう。

ちなみに、海外株式などに投資する投資信託では、「金融資産の合計額」を算出する際に為替レートを考慮する必要があります。そのため、為替の影響で純資産総額が変動することになります。

また、今回は詳しく説明しませんが、純資産総額を総口数(投資信託を買った人の口数の合計)で割った値が1口あたりの基準価額になります。

純資産総額が減少している投資信託

投資信託の中には純資産総額が減少し続けているものがあります。純資産総額が減少する主な原因は、「金融資産の合計額の減少」あるいは「現金の減少」です。これらは、「運用成績の悪化」と「解約の増加」といいかえることができます。

ここでは、それぞれの原因について解説していきます。

運用成績が悪化している

運用成績が悪化して純資産総額が減少している投資信託は、「良くない投資信託」でしょうか?

運用成績が悪いのだから、良くない投資信託と思うかもしれません。しかし、一概にそうとはいえません。なぜなら、運用成績は外部環境の影響を強く受けるからです。

例えば、世界経済が不景気に傾いて、日経平均株価やTOPIX(東証株価指数)なども下がり続けている状況であれば、運用成績が悪くなるのも仕方ありません。

特に、日経平均株価やTOPIXなどの指数に連動した値動きをするインデックスファンドは、外部環境の影響を強く受けます。そのため、「外部環境が悪いときは純資産総額が減少しても仕方ない」と判断する必要があります。

一方、景気が回復して日経平均株価などが上昇しているのに、運用成績が悪いままであれば問題があります。

このように、運用成績の悪化に関しては、外部環境と合わせて考える必要があるのです。

解約数が増えている

解約数が増加して、投資信託から資金が流出しても純資産総額は減少します。そして、このような投資信託には注意が必要です。

なぜなら、資金が少なくなるとファンドマネージャーは思うように運用できなくなるからです。さらに、繰上償還(くりあげしょうかん)されるリスクもあります。

通常、投資信託には「繰上償還になる基準」があらかじめ設定されています。

例えば、「みのりの投信」という投資信託では「ファンドの残存口数が30億口を下回った場合等には償還する場合があります」と目論見書(投資信託の説明書)に記載されています。

このように、解約の増加に伴って純資産総額が減少している投資信託には繰上償還のリスクがあるのです。そのため、このような投資信託はなるべく買わないほうがよいでしょう。

純資産総額が増えている投資信託

上記とは反対に、純資産総額が増えている投資信託は比較的安心して買うことができます。純資産総額が増える主な要因は「運用成績が良い」あるいは「契約数の増加」の二つです。

運用成績が良い

運用成績が良い投資信託は安心して買うことができます。

ただ、「インデックスファンドの場合は、外部環境の変化に連動して、いずれ値下がりするのでは?」と思う人がいるかもしれません。たしかにそのとおりで、いずれ短期的に値下がりするときが来ます。

しかし、投資信託は10年以上の長期保有が基本です。そして、世界経済は今後も成長することが予想されています。

そのため、世界経済に分散投資をするインデックスファンドであれば、長期保有することで資産価値は徐々に大きくなる可能性が高いのです。

契約数が増えている

投資信託を買う人が増えることで、純資産総額が大きくなるのは良いことです。なぜなら、投資信託において「資金の流入」はとても重要だからです。

運用できる資金が増えると、株価の下落局面で株式を追加購入することができます。その結果、株価が上昇に転じたときに大きなリターンを得ることができます。また、継続的に買われている投資信託には繰上償還のリスクがありません。

このように、純資産総額が継続的に増えている投資信託は安心して買うことができます。

信託金限度額が設定されている投資信託

ここまで述べてきたように、運用成績が良くて継続的に買われている投資信託は優良な投資信託である場合が多いです。ただ、中には「売れすぎると困る投資信託」もあります。

例えば、「中小型株に集中投資する」という運用方針の投資信託は、売れすぎると困ってしまいます。投資先を数十社の中小企業に絞っているため、資金が集まりすぎるとその使い道がなくなってしまうのです。

そのため、信託金(顧客から預かる元本)がある程度集まったら販売を中止することがあります。その基準となる金額を信託金限度額といいます。

例えば、「SBI中小型割安成長株ファンド ジェイリバイブ」という投資信託では、信託金限度額が500億円に設定されています。つまり、500億円分売れたら、この投資信託は買えなくなるのです。

このように、「売れすぎると困る投資信託」があることも知っておきましょう。

純資産総額の目安と推移

最後に、「純資産総額がどれくらいあればよいか?」について述べていきます。

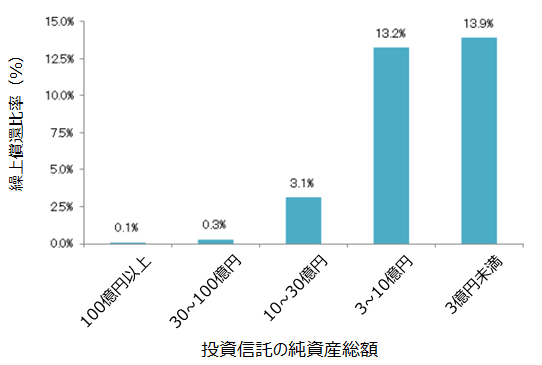

これについては、モーニングスター(投資関連情報をまとめている会社)のデータが参考になります。モーニングスターでは、「2016年1月~2018年5月に繰上償還した投資信託の純資産総額」を調査しました。下図はそのときの調査結果になります。

このグラフから、「繰上償還される投資信託の純資産総額は10億円未満であることが多い」ということがわかります。そのため、「純資産総額 10億円」は一つの目安になります。

ただ、新しく作られたばかりの投資信託の純資産総額は10億円に満たないことが多いです。そのような投資信託でも、その後順調に純資産総額が増えていけばまったく問題ありません。

逆に、純資産総額が10億円以上の投資信託であっても、継続的に資金が流出している場合は将来的に繰上償還されるリスクがあります。

このように、一概に「10億円」で線引きすることはできません。「純資産総額 10億円」はたしかに目安になりますが、それよりも、過去と比較して純資産総額がどのように推移しているかを確認することのほうが重要なのです。

まとめ

- 純資産総額は「投資信託が保有する金融資産の合計額」「現金」「手数料」から算出される。

- 純資産総額が減少する主な原因は「運用成績の悪化」と「解約数の増加」である。このうち、解約数が増えている投資信託は買わないほうがよい。

- 純資産総額が増える主な要因は「運用成績が良い」と「契約数の増加」である。純資産総額が継続的に増えている投資信託は優良な投資信託であることが多い。

- 純資産総額の目安は「10億円」である。ただ、純資産総額の金額だけでなく「過去からの推移」も確認すべきである。

今回は、投資信託の純資産総額について詳しく解説してきました。純資産総額と運用成績および契約数(解約数)の関係性について理解できたと思います。また、純資産総額は金額だけでなく過去からの推移も重要です。投資信託を選ぶ際は、純資産総額の金額だけでなく多角的に評価するようにしましょう。