老後に備えた資産運用を行うときは、長期投資・国際分散投資・積み立て投資が基本となります。これは金融庁も推奨する資産運用の王道ですし、このサイトでも繰り返し述べていることです。

ただ、「国際分散投資」と聞くと、「なんだか難しそう」という人もいます。しかし、国際分散投資は簡単に行うことができます。実際、数多くの日本人が国際分散投資を行っています。

そこで今回は、国際分散投資について復習したのち、そのやり方について解説していきます。「国際分散投資は難しくない」ということを理解して、あなたも老後に備えた一歩を踏み出してみてください。

国際分散投資のメリットとデメリット

まずは国際分散投資について復習しておきましょう。

国際分散投資とは、「国内外のさまざまな金融資産(株式、債券、REITなど)に分散して投資すること」です。

日本は少子高齢化の影響でしだいに人口が減っていきます。そのため、日本が昔のように経済成長を続けるのは難しくなってきています。

一方、世界の人口は今後も増え続けます。人口が増えると、消費や生産などの経済活動が活発になるため、必然的に経済が成長していきます。実際、1990年以降の世界経済は年間3~5%の割合で成長しており、今後もこのペースで成長すると予想されています。

したがって、国際分散投資を行うことにより、世界経済の成長に合わせて少しずつ資産を増やせる可能性があるのです。

ただ、世界経済の成長に歩調を合わせるため、成果を得るためには10年以上の期間を要します。また、海外への投資なので、為替変動の影響を受けることになります。

| 国際分散投資のメリット | ・世界経済の成長に合わせて着実な資産形成が期待できる。 ・円安になればさらに利益が増える。 |

|---|---|

| 国際分散投資のデメリット | ・成果を得るまでに10年以上の期間を要する。 ・円高になれば利益が少なくなる(損をする)。 |

国際分散投資のやり方は3通りある

冒頭に述べたとおり、国際分散投資は難しくありません。具体的には、以下の3通りの方法で国際分散投資を行うことができます。

方法②:グローバルバランス型の投資信託を利用する

方法③:投資一任サービス(ファンドラップ)を利用する

①~③の違いを一覧にまとめると以下のようになります。

| ①複数の投資信託を組み合わせる | ②グローバルバランス型投資信託 | ③ファンドラップ | |

|---|---|---|---|

| 証券口座 | 必要 | 必要 | 不要 |

| 投資信託の選定 | 自分で複数選ぶ | 自分で1つ選ぶ | 金融機関にお任せ |

| 投資信託の買い付け | 自分で行う | 自分で行う | 金融機関にお任せ |

| 年間手数料 | 0.1~1%くらい | 0.1~1%くらい | 1%以上 |

| リバランス | 自分で行う | 運用会社にお任せ | 金融機関にお任せ |

| 手間 | かかる | あまりかからない | かからない |

ちなみに私は①~③をすべて利用しています。具体的には、個人型確定拠出年金(iDeCo)で①の方法を利用し、通常の投信積立で②を利用しています。また、いくつかのファンドラップも利用しています。

今回は、もっとも手間がかかる①の方法について解説していきます。手間がかかる反面、①の方法であれば「自分で自由に投資信託を組み合わせられる」「自分のタイミングでリバランスを行うことができる」というメリットがあります。

②や③に比べて、①の方法は資産運用に慣れている人に適した方法なのです。

複数の投資信託を自分で組み合わせる

それでは、国際分散投資を行なう方法①(複数の投資信託を自分で組み合わせる)について解説していきます。

投資信託の中には、投資先を「国内株式」や「新興国債券」などに限定しているものがあります。これらの投資信託を組み合わせることで、国際分散投資が可能になります。

組み合わせ候補となる投資信託には、SMT(スマート)シリーズやeMAXIS Slimシリーズなどがあります。

SMTシリーズ

SMTシリーズは、三井住友トラスト・アセットマネジメント株式会社が運用している投資信託です。さまざまなインデックスファンド(日経平均株価などの指数に連動した値動きをする投資信託)が用意されています。一例を以下に示します。

| 投資信託 | 投資先 | 信託報酬 |

|---|---|---|

| SMT TOPIX インデックス・オープン | 国内株式 | 年 0.3996% |

| SMTグローバル株式インデックス・オープン | 先進国株式 | 年 0.54% |

| SMT新興国株式インデックス・オープン | 新興国株式 | 年 0.648% |

| SMT国内債券インデックス・オープン | 国内債券 | 年 0.3996% |

| SMTグローバル債券インデックス・オープン | 先進国債券 | 年 0.54% |

| SMT新興国債券インデックス・オープン | 新興国債券 | 年 0.648% |

※ 信託報酬(投資信託を保有している間にかかる手数料)は税込み価格を表示

eMAXIS Slimシリーズ

eMAXIS Slimシリーズは、三菱UFJ国際投信株式会社が運用している投資信託です。低コストのインデックスファンドがいくつも用意されています。一例を以下に示します。

| 投資信託 | 投資先 | 信託報酬 |

|---|---|---|

| eMAXIS Slim国内株式(TOPIX) | 国内株式 | 年 0.17172% 以内 |

| eMAXIS Slim先進国株式インデックス | 先進国株式 | 年 0.11826% 以内 |

| eMAXIS Slim新興国株式インデックス | 新興国株式 | 年 0.2052% 以内 |

| eMAXIS Slim 国内債券インデックス | 国内債券 | 年 0.15012% 以内 |

| eMAXIS Slim先進国債券インデックス | 先進国債券 | 年 0.1836% 以内 |

| eMAXIS新興国債券インデックス | 新興国債券 | 年 0.648% 以内 |

※ 信託報酬は税込み価格を表示

このようにさまざまな投資信託があるので、これらを組み合わせることで、自分好みの配分で国際分散投資をすることができます。

なお、今回はインデックスファンドを紹介しましたが、優良なアクティブファンド(手数料は高いが指数以上の利益を追求する投資信託)を選んでも構いません。

また、現在は月々100円から積み立てできる投資信託がたくさんあるので、複数の投資信託を組み合わせても毎月の投資金額が膨れ上がることはありません。

資産配分(アセットアロケーション)を考えるときのポイント

自分で複数の投資信託を組み合わせる場合は、資産配分(アセットアロケーション)に迷うと思います。そこで、資産配分を考えるときのポイントをお伝えします。

- 投資先は、国内株式、先進国株式、国内債券、先進国債券を基本とする。ここに新興国株式、新興国債券、REITなどを加えてもよい。

- 普段から株式投資を行っている人は、株式の割合を減らしてもよい。

- 多くの預貯金や貯蓄型保険を保有している人は、国内債券の割合を減らしてもよい(預貯金などは間接的に国債に投資されているため)。

- リスクを取って運用益を狙いたい人や10年以上の長期投資が可能な人は、株式や新興国の割合を増やしてもよい。

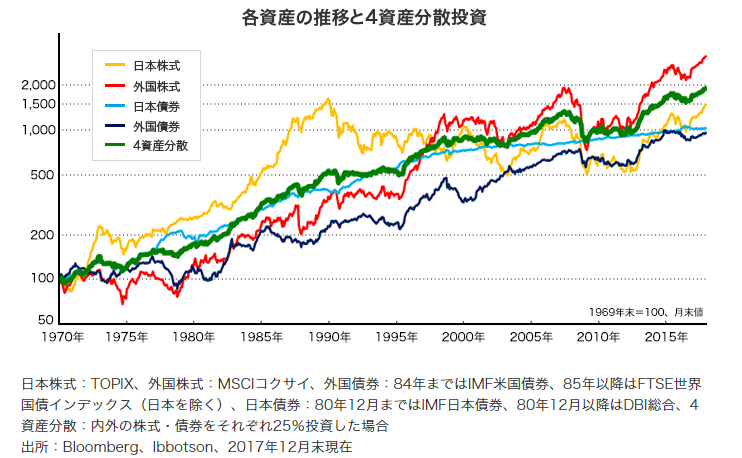

さまざまな金融機関でシミュレーションによく使われるのは「国内株式、先進国株式、国内債券、先進国債券への4資産均等配分」です。

とてもオーソドックスは資産配分ですが、過去の成績を振り返ってみると、この配分でも安定的に資産を増やすことができています。

したがって、基本的にはこの4資産に配分し、そこに自分なりのアレンジを加えるのがよいでしょう。

なお、私の場合は、「普段から国内株式に積極的に投資している」「国内債券に投資される貯蓄型保険を保有している」という理由から、国内株式と国内債券には投資していません。

このように、その人の状況によって最適な資産配分というのは変わります。運用の途中で配分を変えることはできますが、自分の状況を整理するためにも一度じっくり考えてみるとよいでしょう。

また、資産運用に慣れている人は効率的フロンティアを意識した資産配分を考えるとよいでしょう。ここでは詳細は割愛しますが、効率的フロンティアを意識した資産配分にすることで、低いリスクで大きなリターンを狙うことができるようになります。

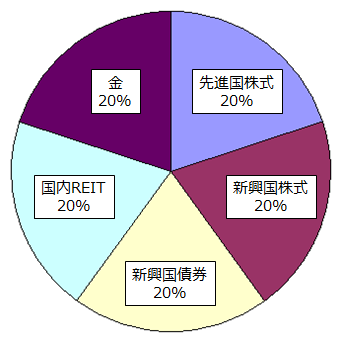

私の投資先の配分

最後に私の投資先の資産配分を紹介します。私はiDeCo(個人型確定拠出年金)を利用して、毎月5つの投資信託に積立投資を行っています。その配分は次のとおりです。

私の場合は、以下のようなこだわりがあったため、偏った資産配分になっています。

- 普段投資していない投資先をメインにする(=国内株や国内債券を省く)

- できるだけシンプルな配分にする

- 金融ショックに備えて金を組み入れる

- 効率的フロンティアを意識する

上記の4資産均等配分から大きく逸脱しているため、あまり参考にならないかもしれませんが、このような資産配分も可能であることを知っておいてください。

なお、金融ショックに備えて金を組み入れる場合は、上述の「リバランス」が大きな効果を発揮します。したがって、自分でリバランスできない場合は、金を組み入れる必要はないでしょう。

まとめ

- 国際分散投資を行うには、「① 複数の投資信託を自分で組み合わせる」「② グローバルバランス型の投資信託を利用する」「③ 投資一任サービス(ファンドラップ)を利用する」という3つの方法がある。

- ①の方法で国際分散投資をするときは、国内株式、国内債券、先進国株式、先進国債券の4資産を基本的な投資先とした上で、自分なりのアレンジを加えるとよい。その際は、他の金融資産の状況も十分に考慮すべきである。

- 私のように、すでに国内株式や国内債券に投資している場合は、これらを省いた資産配分を考えてもよい。

今回は「複数の投資信託を組み合わせて国際分散投資をする方法」について解説してきました。グローバルバランス型投資信託や投資一任サービス(ファンドラップ)を利用する場合と比べると、少し手間がかかります。しかし、自分好みの配分にカスタマイズできたり、自分の好きなタイミングでリバランスできるので、資産運用に慣れている人はこの方法も検討してみるとよいでしょう。